今天我们开始来谈一下理财的一些基本的规律和原则。

钱不要都存银行

有位专家说,银行就是给那些不会赚钱的人提供存钱的地方,让那些会赚钱的人拿我们的钱去赚钱,而且不需要说谢谢。

低利率时代存钱过多,等于浪费金钱的时间价值。但也不要都放家里,因为丢了没人负责。存款利率太低,不适宜作为长期投资工具,靠银行的利率实在是难享荣华富贵,银行存款也不具备复利效益。当然,如果你有一个亿,2%的年利息也是200万,也不是小钱,那另当别论。

通货膨胀造成购买力降低和实际报酬率下降,所以不要存太多太久,过度储蓄等于浪费资源。当然,随时要用的钱还是要存银行。

过度储蓄的真正原因

赚钱是为了花,攒钱是留给将来花,怎么攒,这就是理财。花掉的钱是我们的,没花的都是中国人民银行的。对于那些想把钱存入银行的人,我个人的衷心建议是:“倒不如把钱尽早花掉!”

这种建议初听之下颇为突兀,其实不无道理。因为从经济学的观点来看,金钱越早使用越有价值,经济效用越高。我们将钱省下来存在银行,无非是想通过储蓄来创造未来更好的享受。然而在通货膨胀之下,延迟享受的结果是减少了享受。

当然,敢把钱都花掉,第一你得有赚钱能力,这是你最大的财富和自信;第二你得买够保险,银行只要保证半年生活费就可以。

所以理财就是银行存够平时花的,保险买够不得不花的,我们的任务就是大胆赚钱大胆花,每天享受生活像朵花。不买保险,就是省吃俭用不敢花,留着将来出事花。

过度储蓄的人,都是保守型的、风险厌恶型的。其实我们不知道殊不知,不冒任何风险其实也是一种风险。我们来举两个例子来证明这个观点。

1896年,诺贝尔捐献980万美元作为诺贝尔基金会的原始基金,但是每年颁发的奖项至少要支付500万美元的奖金。为了避免风险,该基金成立后只允许存银行买国债,结果到1953年基金会只剩下300多万美元。不足以发一次奖金。也就在这一年,基金会将原来只准存放银行与购买公债的理财方法,改变为以投资股票、房地产为主的理财方法。到1993年,基金会的总资产竟然滚动至2亿多美元。

金钱只有被好好利用才会产生价值

另外一个例子就是《圣经》“马太福音”这一章,有一个著名的故事:主人要到外国去,把三位仆人叫来,按其才干分了一批银子:第一个分得了五千,第二个得了两千,第三个只得了一千。

主人走后,第一个仆人用五千两银子做买卖,又赚了五千两;第二个照样赚了两千两;第三个仆人把一千两银子埋在了地下。

过了好久,主人回来了,跟仆人们算账。第一个仆人汇报赚了五千两银子,主人说:“好,可以让你享受主人的快乐。“第二个仆人汇报赚了两千两银子,主人说:“好,可以让你享受主人的快乐。我要派你管理很多的事。”第三个仆人汇报说:“我把您分给的银子埋在地下,一个也没少。”主人骂了这个仆人一顿,并夺回他这一千两银子,分给拥有一万银子的人。”

这个故事的结尾,就是著名的马太效应:“凡是有的,还要加给他,叫他有余,没有的,连他所有的也要夺过来。”这两个故事都是告诉我们,不要因为恐惧风险就不去投资。金钱只有被好好利用才会产生价值。

理财致富要有耐心

俗语说“人两脚,钱四脚,人追钱永远追不过钱追钱”。这句话充分地说明了投资理财的重要性。为什么富人越来越富、穷人越来越穷,差距的拉大主要是因为拥有的财富和运用财富的能力。

比如一个用一百万炒股的人,遇到一次涨停,赚了10万,而一个用一万炒股的人即使翻倍了也只赚一万。富人随便一哆嗦赚的钱就够穷人折腾一辈子。这也符合马太效应。

但是我们必须强调,时间是理财致富不可或缺的要素。致富所需的耐心不是等几个月或几年,而是至少要二、三十年。耐心地等待才能让复利发挥出效果。靠投机侥幸致富并非长久之计,你可能在一夜之间成为富翁,也可能在一夜之间倾家荡产。

美国人写了一本书,叫《邻家的百万富翁》 (英文书名:The Millionaire Next Door) ,这本书是透过实际采访美国拥有百万美金净资产的人,了解他们是如何成为百万美金富翁。

书中讲了一个大概这样的故事:我的邻居跟我年龄差不多,工作差不多,收入差不多,但退休之后他的存款比我多好多,已经超过100万美金,是个百万富翁。他没有继承资产,钱从哪里来的呢?经过调研发现,他有个好习惯,每年坚持存10000元,买了个年均8%回报的共同基金,坚持了40年,最后攒了280万。

40万怎么变成280万呢?

其实只有三个要素:

- 固定的储蓄

- 稳定的回报

- 耐心的等待

最难的是哪个呢?耐心的等待。所以理财致富,不靠学历,不靠能力,靠的是习惯。好习惯成就人生,坏习惯破坏人生。

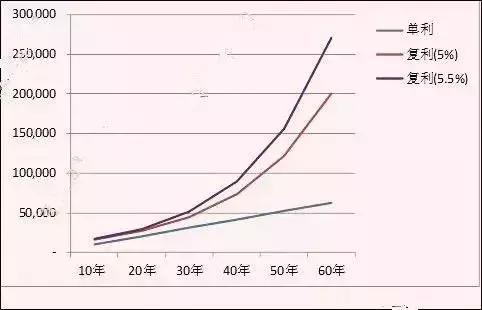

如果你对这个数字好奇,这就是个复利计息的数学问题。第一个十年赚五万六的利息,第二个十年赚23万利息,第三个十年赚62万利息,第四个十年赚147万利息,最后一个十年的利润超过前三十年总和。这就是为什么要有耐心,要坚持住。

如果你想要拥有一样或是更多的财富,那么这本书里有钱人的做法可成为你的借鉴。就如同《有钱人想的和你不一样》书里一句话是这么说的:“要想成为有钱人,就去看有钱人做什么,然后照着做。”

调查结果显示:80%的百万富翁是有钱的第一代。什么意思呢?就是他们并不是透过继承遗产、家族事业而拥有那么多钱的,80%的人是靠自己赚来的,而且多数是因为拥有自己的事业。这个结果是不是让我们所有有理想的人看到了希望?

他们节俭、懂得多进少出(收入大于支出),擅于管理金钱知道要把钱存下来投资,尽管他们的收入不是最高的,但时间久了累积的净资产却是大部分人一辈子都达不到的,这些人懂得进攻(赚钱),更知道如何防守(保钱)。

调查对象中满足有钱条件的人都符合或大致符合以下的七个因素:

1.他们量入为出,通常生活支出小于收入许多;

2.他们有效的运用时间、精力与金钱,去做有助于建构他们财富的事;

3.他们相信获得金钱上的自由,比展现外在的财富表象还重要;

4.他们的父母没有提供成年时金钱上的资助;

5.他们的小孩成人后即拥有经济上自主独立的能力,能够自己养自己;

6. 他们擅于抓住市场机会;

7.他们懂得选择合适的职业。

纵观这些有钱人最主要的特征,说出来可能会让大家觉得很无趣,那就是:有钱人喜欢节俭不喜欢浪费!财富累积的首要基础是把赚来的钱守下来,接着依靠良好的预算跟计划。简单来说,有钱人很会把钱存下来并且做适当的管理与投资。

什么是风险?风险就是只有一种收入来源。当上班族是有风险的,他们只有一种收入来源。当你拥有事业可以销售你自己的服务时,你将拥有各种不同的客户,也代表你拥有各种不同的收入来源。

努力工作,不仅仅是为了赚更多的钱,更重要的是要保持一种精神状态——挑战、奋斗、直至成功。理财致富必须花费长久的时间,短时间是看不出效果的。如果你想快速致富,可采取创业的路子,而靠理财致富,必须要有耐心。

投资理财越早越好

总有人说,我哪里有钱理财。又有人说,等我有钱了再理财。还有人说,等机会来了再理财。其实,正确的理财观念是“先投资,再等待机会,而不是等待机会来了再投资”。

像房地产和股票的价格什么时候上涨是没有征兆的,也没有敲锣打鼓告诉你。对于这种短期无法预测,长期有高回报的投资,最安全的策略,就是先投资,再等机会,而不是机会来了再投资。

当然,今天的中国房地产因为供求关系失衡,北上广深的房价已经很高,风险积聚已久,充满了不确定性。但是,如果可以后悔,如果十几年前你买了房子,现在一定是赚的。如果没买我们只有后悔。股票三五年一个周期,如果你有点专业,还是可以把握机会的。

拖延是理财失败的主因,许多人对于理财抱着得过且过的心态,但随着年龄的成长,眼看着别人的财富快速成长,才终于警觉到理财的重要,可惜,为时已晚,时光不再!

理财必须从年轻时就开始,因为上帝最大的公平,就是每天给每一个人都是24小时,没有任何偏向。如何利用这24小时,就造成了人与人之间最大差距。年轻是致富的本钱之一,年轻时就投资,才有足够的岁月,让复利发挥出效果。

我们举个例子说明一下:一个20岁的年轻人,只要每个月投入200元,坚持投资到60岁,合计投入96000元,如果年均回报12%,那么最后账户总值184万,时间红利174万,总量是投入的19.2倍。但是如果你到了40岁才觉悟,开始投资,即使每个月投入2000元,到六十岁合计投入48万,如果回报率一样,还是12%,最终账户总价值173万,时间红利只有125万,总量是投入的3.6倍。19.2倍和3.6倍的巨大的差距就是由时间造成的与其他因素没有任何关系。

年轻就应该勇于冒险(当然最好是可控制的风险),因为这时失败的成本较低,还可以东山再起。有些人认为理财是有钱人的专利,的确,没有足够的钱谈何理财,但从复利公式中我们观察到,影响未来财富最大的因素是资产报酬率的高低与投资时间的长短。

而你现在有多少本钱对未来财富多寡的影响较小,所以不要因为钱少就不理财。之前我们讲的《邻家的百万富翁》的案例,40万变成280万的过程,如果你熟悉零存整取复利计息的算法,你会发现,20年末账户总值49万,40年就是280万,5.7倍。如果回报率是4%,40年账户总值99万,如果回报率8%,账户总值280万,2.8倍多点。如果本金从一万变成两万每年,账户总值从280万变为560万,变成2倍。

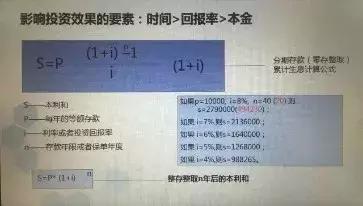

所以影响投资理财结果的三要素依次是时间最重要,回报率其次,本金影响最小。所以说,那种等赚了大钱再去理财的想法是极端错误的。

最佳的理财时机:就是越年轻越好。

用别人的钱赚钱

也就是说,我们要擅于举债投资。

有时候,如果没有钱应不应该去投资呢?这要看能不能把握投资的机会。如果你没有钱别人有,也愿意借给你,那你就应该去借。举债投资运用得当,可以加速我们致富的速度。不要害怕举债投资,但一定要十分小心。

假设你现在以100万现金购买一套房子,一年后,幸运地以130万卖出,获利30%。如果这套房子,你只付了30万首付,其余的70万,是以10%的利息向银行借款,一年后,同样以130万卖出,那你的获利率增加为77%。

相反,如果该房子一年后,不幸价格下跌了30%,以70万的价格卖出,则全数以现金购买的人,会因而损失了30%;如果这套房子,你只付了30万现金,其余的70万是以10%的利率向银行贷款购买的,则损失了123% 。

选择何时举债投资,当投资回报率高于举债的利率时,举债投资会使投资回报率上升;当投资回报率低于举债利率时,举债投资反而会使投资回报率下降,财务杠杆的作用就好比跷跷板,可以把人举得很高,也可以把人摔得很惨。

其实房屋贷款这个案例,我相信许多朋友都有过经历。贷款买房子投资,如果赶上好行情,真的很合适。当然如果房屋暴跌,那我们也会很惨,这也是一个常识问题。如果我们十几年前贷款买的房子,从这几年来看,房地产的增值率,远远高过了房屋贷款的利率。

举债购房虽然初期会形成负担,但随着工作时间的加长,我们的薪水越来越高,房贷的负担其实越来越轻。如果要等到存够钱再买房子,我相信因为这几年房价的上涨,我们这一辈子恐怕也买不起房子了。

举债投资的原则:

1我们的收入要有一定的稳定性,起码能及时还得起利息,或者说我们还得起房屋的月供。

2我们个人资产要有一定的积累,预期的投资回报率,要比较的相对可靠。

如果通货膨胀率比较高的时候,借贷比较有利,就是用现在值钱的钱去买我们想要的东西,还着越来越不值钱的钱。我本人做过计算,我在2003年买的房子,做了20年期的按揭贷款,但已经还了十三年,还要还七年,我最近算了一下,如果我把贷款全部还清,如果我的钱没有别的投资渠道,当然是对的。

但如果我的钱有别的投资渠道,即使存在银行,如果年利息5%,都要比还了合适。因为我们等额还款贷款概念,前期还的主要是利息,后期还的主要是本金,到后期其实利息已经很少,所以我们不着急还上,要学会善用我们手里的钱去搞好投资。当然如果你没有任何投资渠道还银行5%的利息,然后自己去存银行拿3%的利息,就是亏损。

真正的投资理念,就是用别人的钱为我们赚钱。其实温州炒房团,也是一个学会利用钱去赚钱的概念,当然这跟贷款没有关系。

用别人的时间为你赚钱,学会委托理财,相信专业人士但一定要合法,学会用别人的智慧为我们赚钱,这也是“术业有专攻”。

其实我们都需要有些专业人士提供的专业建议,所以古人说:“君子生非异也,善假于物也。”人这一辈子要想过上好日子,走向成功之路,一定要学会借力使力,而不是争取把自己变成万能的,这也是不可能的。

不要恐惧投资风险

当然我们要强调,不要冒不必要的风险。但是你必须承认,没有高报酬零风险的投资,投资都会有一定的风险,但也不要一味规避所有的风险,这样的代价其实是更大的,损失也会很大。

什么叫不冒不必要的风险呢?

俗话说“山中无甲子,赌场无时间”,装潢豪华的赌场,大厅里灯火通明,看不到钟与任何窗户,就是要让我们忘记了玩的时间,因为你玩得越久,玩的次数越多,赌场赢钱的概率就越大,所以说“十赌九输,逢赌必输,久赌一定输”。

其实像期货、外汇保证金交易、债券保证金交易、六合彩、彩券、短线的股票操作,都是风险极高的行为。我们做这些选择,就冒着有可能把本钱全部亏光的风险,都是有可能的。

所以有时候风险特别高,报酬率却恰恰是负值。我们前面讲过,高风险高收益这句话是骗人的。高收益的一定高风险,我们要特别地注意风险。我们冒风险的目的不是为了冒险,是冒必须冒的险,而且是可以控制的风险。

要想在投资理财方面有所收获,就不要一味地规避风险,绝对安全是一则神话,真正的危险是不冒任何风险。当然在生活中也是同样的道理,不要因为怕结婚万一失败了还得离婚,就不敢结婚;不要因为生的孩子将来可能不出息,就不敢生孩子。其实任何事情都有风险,包括找工作,来做保险销售也会有风险,万一做不好呢!但不要因为怕失败,就不敢去尝试成功。

未来的世界变化会越来越快,无论在企业、经济、金融、政治、社会等各个层面,必然会加速变化。这十几年互联网对我们生活的影响,我们必须接受这样一个变化的事实。所以可以预见,未来的财富重新分配亦必然加速进行。过去你可以不冒险,安安稳稳地过日子,但面对未来多变的投资环境,不冒险反而变成是冒最大的风险。

其实我相信许多中国人都受到了教育,比如80年的万元户,一直把钱存到银行;比如有钱的人,一直不投资房产,一直不参与股市,这十多年的变化充分让我们证明了:不冒险反而是最大的风险。

未来虽然充满风险,不过有一点能够确定的是——经济还会持续成长。中国现在是第二大经济体,总有一天会超越美国。中国的中西部地区还没有充分地发展,中国是一个人口大国,只要国家的战略得当,我们中国整体的经济形势依然长期是向好的,所以许多投资回报率依然会比银行存款高出许多。

规避风险是人类的本性,但千万不要因为一次投资失败就丧失信心,不敢再投资而成为永远的输家,也不要因为一时的手气好便忘记了风险的存在。

其实当你习惯了风险之后,你会发现风险其实很小。当然我们最后还是要强调:不要去冒不必要的风险,不要想不劳而获,不要想去投机,只要你记住这一点就会在投资领域有所成就。

多元化投资化解风险

前面我们提到了,不能随便冒风险,但投资不能完全不冒一点险。

投资理财的八字诀“提高报酬,降低风险”。

当我们追求高报酬的同时就面临三个主要风险:

- 选错投资标的的风险;

- 选错投资时机的风险;

- 就是选错卖出时机的风险。

谈到风险的时候,正确的理财观念就是,不要因为有风险,或者你不喜欢这个风险而不投资。为了获取高的回报,尽管投资具有以上的风险,但依然应该冒险投资。但是投资之后,一定要设法降低风险,减低或者消除风险的杀伤力,把损失努力降到最低。

怎么办呢?就是分散投资,长期持有。

降低选错投资标的的风险,就是要学会分散投资标的,这就是我们常说的“鸡蛋不要都放一个篮子里”。降低选错投资时机的风险,就是要学会分散投资时机,就是定期定额投资的方法;降低选错卖出时机的风险,就是要坚持长期持有。

所谓的分散投资标的,就是我们的投资品种不能过于单一。投资十艘船,三艘沉没了,剩下的七艘还可以获得利润,这就是最早海上保险的基本原理。增加投资种类,抵消一些相对的风险,不同的投资工具、投资标的和投资地区不会一起发生同样的系统性的风险。

那么如何来分散投资?就是要选择一些负相关较大的投资标的。比如说黄金和股票,大宗商品和股市等等,投资标的的数量不宜太多,如果投资标的的数量多到某种程度的时候,风险下降的幅度就已经达到某个极限,管理成本会增加,风险无法再降低。

虽然我们强调分散投资可以降低投资风险,但有时候也需要集中投资,前提是要有充分的把握。什么时候应该将所有的鸡蛋放在同一个篮子里呢?然后好好地守住它。

其实世界上没有两全其美的事情,在分散风险的同时,我们也丧失了获取最佳回报的机会,因此采取怎样的投资策略,关键看自己的专业水平和承受能力。

当我们有十足的把握找到好的投资标的,当然要集中所有的力量去赚取应该赚取的高额利润,这就叫集中投资。再次强调一定要有充分的把握。为了降低选错投资时机的风险,投资者可以采取分散投资时间的方法,就是将资金分散在不同的时间,分期分批地投入。选取投资时机的不二法门,就是有钱就投资,这是一种随机投资;第二就是定期定额投资,这是一种被动的投资,强制性的投资。

我们以美国股票市场1960年到1999年四十年的数据为例。每年投资1万元,经过四十年以后你会发现定期定额投资的魅力。

我们举两个例子:

甲是每年最低点,投入1万元,坚持投资四十年,合计投入40万。那么四十年后,最后的账户价值是14592200元,平均年回报14.3%。

而投资者乙,每年的第一天投资1万元,不管低点还是高点,也坚持投资四十年,投资总额也是40万,最后账户的价值12487754元,年均回报13.7%。

王辰课堂

从表面的数据来看,甲比乙多赚了200多万,投资回报率高出0.6个百分点。但现实中到底谁更幸福谁更赚钱呢?答案:当然是投资者乙。

因为第一他不需要去分析股市的行情,他每年的第一天,坚持投入1万就可以了。那么乙一定是一个兼职的炒股投资者,他就是做自己正常工作,假如每年赚10万元,那么四十年,他额外又赚了400万,合计加一起他是1600万的收入。而甲绝对是专业的股民,一直天天在股市坚持上班,所以他这1459万是他的全部收入,而且甲要比乙痛苦得多,因为股市的行情影响心情。

通过长期持有,可以降低发生损失的可能性,这就是为什么说“长线是金”。选择长期的投资方式,而不是被套牢后再长期持有,这是无奈之举。

数据证明持有股票的时间越长,那么上涨概率就越大,所以坚持长期投资基本上是正确的。那么其实在过去三十多年中国的股市里,我们分析一下,如果你找到一支对的股票,好的上市公司,如果你坚持得住,其实赚钱的几率还是有的,每五年左右就是一个上涨的周期,其实按五年的波段去操作,比每天的股市里炒股,也许赚的钱会更多。

关于投资的几个基本原则,我们基本已经讲完了。最后再次提示大家:凭借小的资本投资而致富,最重要的是依靠复利的力量。

风险管理的目的不是尝试去完全消除风险,而是承认风险的存在而且无法消除,因而了解风险、分析风险,进而学会利用风险、降低风险、管理风险,透过风险管理来获得收益,这就是人类的智慧,这也是投资的基本底线和原则。